Los historiadores, que tienen la costumbre de considerar que el siglo XIX comienza en 1815 (Waterloo) y termina en 1914 (la primera guerra mundial), con seguridad definirán el siglo XX como el período 1914-2014, que finaliza cuando el antiguo sistema esta muriendo al mismo tiempo que el nuevo emerge. Entonces:¡Bienvenido al siglo XXI, año 2014!

Habíamos colocado 2013 bajo el signo de los «primeros pasos del mundo de mañana en pleno caos»(1). Realmente fue el año cero de este nuevo siglo que en sus finales vio emerger las soluciones por todas partes. En este comienzo de año todos los proyectores están dirigidos hacia la Eurozona, China, Rusia y BRICS donde se idean, con una increíble rapidez, las herramientas destinadas a conformar el nuevo orden: el «mundo de ayer» deja lugar al «mundo de mañana».

Sin embargo el riesgo permanente sigue siendo el de una explosión debido a un sobrecalentamiento del mundo financiero impulsado por los increíbles desequilibrios estadounidenses... muy poco o nada resueltos. Y el actual período de transición, sin duda esperanzador, ciertamente no deja de ser por ello menos peligroso. Uno de los peligros reside en el «smog»(2) estadístico que, probablemente, caracterizará a este año: por una parte, los indicadores económicos y financieros estadounidenses perdieron todo sentido a fuerza de ser manipulados para esconder la catastrófica realidad; por otra, las herramientas de transparencia estadística del mundo emergente no son todavía lo suficientemente fiables para alumbrar correctamente la realidad. En 2014 el actual colapso de la visibilidad estadística, que viene desde hace varios años, y el principio de la organización de la transparencia de la economía mundial que se necesita para planificar las estrategias, hace que estemos tocado el fondo de la comprensión estadística. Y esto no dejará de tener consecuencias.

Plan del artículo completo:

1. « SMOG » ESTADÍSTICO

2. LA TENTACIÓN SOLITARIA DE CHINA

3. ¿FIN DE LA EUFORIA BURSÁTIL?

4. CAOS POLÍTICO

5. 2014, EVIDENTE INICIO DEL FIN DE LA ERA DEL PETRÓLEO

6. LAS SOLUCIONES ESTÁN EN MARCHA

Presentamos en este comunicado público los capítulos 1 y 2.

Habíamos colocado 2013 bajo el signo de los «primeros pasos del mundo de mañana en pleno caos»(1). Realmente fue el año cero de este nuevo siglo que en sus finales vio emerger las soluciones por todas partes. En este comienzo de año todos los proyectores están dirigidos hacia la Eurozona, China, Rusia y BRICS donde se idean, con una increíble rapidez, las herramientas destinadas a conformar el nuevo orden: el «mundo de ayer» deja lugar al «mundo de mañana».

Sin embargo el riesgo permanente sigue siendo el de una explosión debido a un sobrecalentamiento del mundo financiero impulsado por los increíbles desequilibrios estadounidenses... muy poco o nada resueltos. Y el actual período de transición, sin duda esperanzador, ciertamente no deja de ser por ello menos peligroso. Uno de los peligros reside en el «smog»(2) estadístico que, probablemente, caracterizará a este año: por una parte, los indicadores económicos y financieros estadounidenses perdieron todo sentido a fuerza de ser manipulados para esconder la catastrófica realidad; por otra, las herramientas de transparencia estadística del mundo emergente no son todavía lo suficientemente fiables para alumbrar correctamente la realidad. En 2014 el actual colapso de la visibilidad estadística, que viene desde hace varios años, y el principio de la organización de la transparencia de la economía mundial que se necesita para planificar las estrategias, hace que estemos tocado el fondo de la comprensión estadística. Y esto no dejará de tener consecuencias.

Plan del artículo completo:

1. « SMOG » ESTADÍSTICO

2. LA TENTACIÓN SOLITARIA DE CHINA

3. ¿FIN DE LA EUFORIA BURSÁTIL?

4. CAOS POLÍTICO

5. 2014, EVIDENTE INICIO DEL FIN DE LA ERA DEL PETRÓLEO

6. LAS SOLUCIONES ESTÁN EN MARCHA

Presentamos en este comunicado público los capítulos 1 y 2.

« SMOG » ESTADÍSTICO

El período actual es particularmente difícil de analizar. Las experiencias de inyección de liquidez por los bancos centrales apenas tienen equivalente histórico, actúan insidiosamente como una morfina; los mercados bursátiles evolucionan en forma inversa a la salud económica de los países; las finanzas y los productos derivados están fuera de todo control; Occidente y particularmente Estados Unidos intentan esconder su situación catastrófica gracias a indicadores que no significan nada, como las cifras de paro... ya analizamos en profundidad esta «niebla estadística» en el GEAB N°73: las brújulas del antiguo mundo se enloquecen.

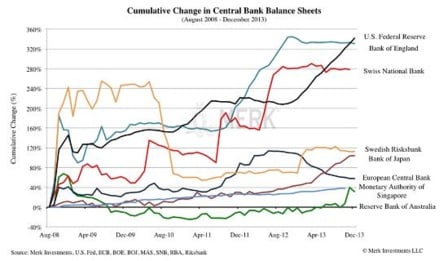

Los mercados que están siendo alimentados por el biberón de la FED y no quieren abandonar el paradigma dólar mientras exista una gota de sangre para chupar, son ampliamente responsables de esta ceguera. Similarmente a la rana que inmersa en agua que se calienta percibe el aumento de la temperatura cuando es demasiado tarde, la ruptura del termómetro, siendo práctica para mantener la ilusión, es suicida. La salida es difícil de encontrar a la luz del día pero en la obscuridad se torna imposible. Ya lo dijimos, la Eurozona tuvo la posibilidad de estar a plena luz durante varios años gracias a la «crisis del euro» y no esconde sus dificultades bajo un cúmulo de liquidez (3), posibilidad de la que no saca provecho Estados Unidos que se dirige con los ojos vendados hacia el precipicio, como lo veremos.

Los mercados que están siendo alimentados por el biberón de la FED y no quieren abandonar el paradigma dólar mientras exista una gota de sangre para chupar, son ampliamente responsables de esta ceguera. Similarmente a la rana que inmersa en agua que se calienta percibe el aumento de la temperatura cuando es demasiado tarde, la ruptura del termómetro, siendo práctica para mantener la ilusión, es suicida. La salida es difícil de encontrar a la luz del día pero en la obscuridad se torna imposible. Ya lo dijimos, la Eurozona tuvo la posibilidad de estar a plena luz durante varios años gracias a la «crisis del euro» y no esconde sus dificultades bajo un cúmulo de liquidez (3), posibilidad de la que no saca provecho Estados Unidos que se dirige con los ojos vendados hacia el precipicio, como lo veremos.

Evolución del balance de los grandes bancos centrales desde agosto de 2008, en porcentaje. Fuente: Merk Investments

El período actual tiene un ojo ciego, el otro desgraciadamente todavía no ve. La parte del mundo que surgió, especialmente el BRICS y particularmente China, sólo están abocados a construir un aparato estadístico adaptado a sus ambiciones internacionales. Sin mencionar que han adoptado algunas adicciones occidentales, como recurrir a la deuda y a las finanzas desreguladas, lo que plantea nuevos peligros. China comienza a preocuparse por la deuda de sus administraciones locales, por los «medios de financiamiento de los gobiernos locales» (4) y por sus «finanzas en la sombra» («shadow banking») sobre las que todo el mundo ignoraba su amplitud a falta de estadísticas fiables (5). Este shadow banking es indispensable tanto para financiar la actividad de las pequeñas empresas como para las administraciones locales y por el momento es incontrolable... De ahí los redoblados esfuerzos de Pekín para ver claramente y llegar a controlar este sector, como lo prueba el reciente trabajo estadístico realizado a este respecto por la Mesa Nacional de Auditoría, o la mayor transparencia que le pidió a las entidades bancarias chinas o también, por ejemplo, la prohibición por cinco años a las autoridades locales de construir nuevos edificios institucionales en base a financiaciones «en la sombra» (6). Pero a pesar de estos esfuerzos de transparencia que darán rápido sus frutos, porque la situación internacional necesita ver claro, se necesita todavía algunos años para tener un aparato estadístico fiable en estos países. Sin contar que el gobierno chino todavía necesita zonas de sombras por algún tiempo: ¡no puede tener un panorama compresible sin poner previamente la casa en orden!

Es así que los dirigentes deben avanzar con gran prudencia en un camino sembrado de baches y en el cual la ausencia de indicadores fiables les impide apreciar correctamente la situación. En estas circunstancias toda anticipación, previsión o planificación es, por supuesto, muy difícil. Aunque los países emergentes están impulsados por dinámicas extremadamente poderosas que les permiten algunas desviaciones, los pasos en falso pueden tener consecuencias dramáticas para los demás. Es por eso que la FED está llevando a cabo un notable trabajo de equilibrio y hasta ahora fue lo suficientemente talentoso como para mantener al país en la cuerda floja... mientras ésta exista.

Es así que los dirigentes deben avanzar con gran prudencia en un camino sembrado de baches y en el cual la ausencia de indicadores fiables les impide apreciar correctamente la situación. En estas circunstancias toda anticipación, previsión o planificación es, por supuesto, muy difícil. Aunque los países emergentes están impulsados por dinámicas extremadamente poderosas que les permiten algunas desviaciones, los pasos en falso pueden tener consecuencias dramáticas para los demás. Es por eso que la FED está llevando a cabo un notable trabajo de equilibrio y hasta ahora fue lo suficientemente talentoso como para mantener al país en la cuerda floja... mientras ésta exista.

ASCENSO DE LAS TASAS Y CAÍDA DE LOS INMUEBLES EN ESTADOS UNIDOS

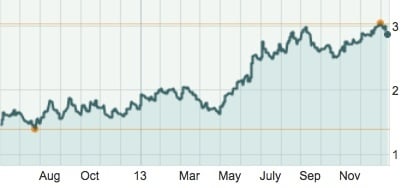

Mientras tanto, el siglo que acaba continúa en su lenta agonía. A pesar de todas las acciones de la FED, de su inmenso programa de flexibilidad cuantitativa, los tipos de interés de las obligaciones estadounidenses suben inexorablemente. Detallamos las razones de esto en la sección Telescopio y mostramos que esta tendencia continuará en 2014.

Tasa de interés (en %) de los bonos del tesoro estadounidense a 10 años, junio 2012-enero 2014. Fuente : MarketWatch

Entonces un aumento de un punto del porcentaje sobre la tasa a 10 años (del 3 al 4%) significa un aumento de los intereses anuales que se debe pagar sobre la deuda pública del orden de 100 a 150 millardos de dólares (7), o sea cerca del 1% de déficit público que se debe compensar mientras que la FED comenzó a reducir su programa de rescate de obligaciones. Pero no es lo más doloroso, el gráfico siguiente muestra algo mucho más peligroso.

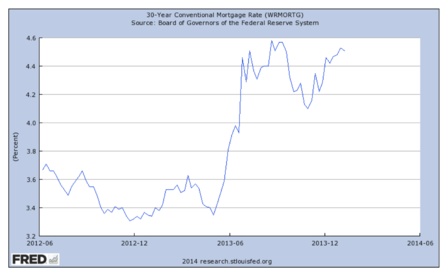

El continuo aumento de las tasas de las obligaciones estadounidenses provoca un aumento similar en las tasas de los préstamos para particulares. En 2012, los préstamos inmobiliarios a 30 años estaban cerca del 3,5%; ahora están próximos al 4,5%; un punto más los haría llegar al 5,5%. Al 3,5% una familia puede pedir prestados 400.000 dólares con mensualidades de 1800, mientras que al 5,5% sólo puede pedir prestados 317.000 dólares con las mismas mensualidades: por lo tanto, los precios de las viviendas debería ser aproximadamente un 20% menor (¡!) para mantener el poder adquisitivo constante ... ya lo vimos en el GEAB N°80, la preocupación comenzó a ser palpable en este sentido (8) y, como lo explicamos en la sección Telescopio, en 2014 se experimentará una reducción significativa de los precios del mercado inmobiliario estadounidense. Ahora bien, todo el financiamiento inmobiliario funciona solamente bajo la hipótesis de precios crecientes (se lo vio en 2007-2008); además, muchos créditos al consumo los estadounidenses los garantizan con la su vivienda es así que una debilidad del mercado inmobiliario se propaga a toda la economía. Ésta es la mala noticia de comienzo de este año.

-----------

Notas :

1 Título del GEAB N°70 (diciembre 2012).

2 « Smog » o esmog designa esta mezcla de humo (smoke) y de niebla (fog) que invadía periódicamente a Londres durante la era de la revolución industrial.

3 Lo que explica en gran parte su crecimiento más débil. En Estados Unidos, el crecimiento oficial en 2013 fue solamente del orden de 400 millardos de dólares (cerca del 2,5% del PIB) mientras que la FED inyectó más de 1000 millardos en la economía... es decir una « pérdida » de 600 millardos. En el mismo lapso, el BCE retiró cerca de 1000 millardos de dólares (730 millardos de euros, fuenteBCE) para un crecimiento cercano a cero, es decir una « ganancia » de 1000 mil millones. ¿Quién está en enfermo? Ver también el gráfico siguiente.

4 Fuente : Ecns.ch, 08/01/2014

5 Lea acerca de esto Les Échos (10/01/2014), Bloomberg (09/01/2014).

6 Fuente : La Croix, 30/07/2013.

7 Evaluado a partir de Wikpedia y teniendo en cuenta la distribución de la deuda estadounidense por vencimiento.

8 Ver también el inquietante artículo de MarketWatch (14/01/2014).

-----------

Notas :

1 Título del GEAB N°70 (diciembre 2012).

2 « Smog » o esmog designa esta mezcla de humo (smoke) y de niebla (fog) que invadía periódicamente a Londres durante la era de la revolución industrial.

3 Lo que explica en gran parte su crecimiento más débil. En Estados Unidos, el crecimiento oficial en 2013 fue solamente del orden de 400 millardos de dólares (cerca del 2,5% del PIB) mientras que la FED inyectó más de 1000 millardos en la economía... es decir una « pérdida » de 600 millardos. En el mismo lapso, el BCE retiró cerca de 1000 millardos de dólares (730 millardos de euros, fuenteBCE) para un crecimiento cercano a cero, es decir una « ganancia » de 1000 mil millones. ¿Quién está en enfermo? Ver también el gráfico siguiente.

4 Fuente : Ecns.ch, 08/01/2014

5 Lea acerca de esto Les Échos (10/01/2014), Bloomberg (09/01/2014).

6 Fuente : La Croix, 30/07/2013.

7 Evaluado a partir de Wikpedia y teniendo en cuenta la distribución de la deuda estadounidense por vencimiento.

8 Ver también el inquietante artículo de MarketWatch (14/01/2014).