El caos de la economía mundia

La pandemia ha desorganizado profundamente la economía mundial. Más que tratar de hacer previsiones, este artículo pretende mostrar por qué esto sería un ejercicio imposible. En efecto, la lógica de esta crisis es inédita y la manera de salir de ella dependerá de factores no solo económicos, sino también sanitarios y sociopolíticos. Insistiremos más en las consecuencias de esta crisis para la gestión de las deudas en Europa.

La desarticulación de la economía

Esta crisis es de una brutalidad inaudita, como lo ilustra, entre otras cosas, el gráfico 1, que refleja el número de desempleados declarados en EE UU.

En una contribución anterior recordamos que “el coronavirus no contamina un organismo sano, sino un organismo ya alcanzado de enfermedades crónicas” (Husson, 2020 a). Sin embargo, el impacto de la crisis no se explica totalmente por las flaquezas del sistema realmente existente. Por cierto que cabe imaginar que la pandemia habría tenido de todas maneras efectos violentos incluso en una economía sana. Esta crisis no ha nacido en la esfera financiera, sino directamente en la llamada economía real. Por tanto, no se puede analizar de la misma manera que la crisis precedente, la de 2008. En efecto, esta vez se han quedado bloqueadas directamente las relaciones productivas y, por tanto, las vías de transmisión son completamente diferentes.

Los economistas suelen distinguir entre choques de oferta y choques de demanda, pero esta distinción, que sin duda nunca ha tenido mucho sentido, manifiestamente no tiene ninguno en el caso de esta crisis. Es el conjunto de los esquemas de reproducción –por retomar una noción marxista– el que ha quedado desarticulado. Lo importante en el análisis de Marx es que las condiciones de esta reproducción se refieren tanto a la producción de mercancías –y de plusvalía (la oferta)– como a la demanda social capaz de realizar esta plusvalía. Ahora bien, en las circunstancias actuales ya no están aseguradas las condiciones de esta reproducción.

Basta observar los diferentes componentes de esta oferta y de esta demanda para comprender por qué. El confinamiento tiene por efecto inmediato la caída del consumo y de la producción: empresas cerradas, que por tanto no producen nada, comercios cerrados y consumidores confinados. Las inversiones, a todas luces, se hallan en punto muerto debido a la ausencia de pedidos y también a la incertidumbre sobre las perspectivas. En fin, el comercio mundial se ha contraído. Se ve perfectamente la interacción indisoluble entre oferta y demanda, que las previsiones oficiales no tienen en cuenta.

Nada de recuperación en V

Partiremos aquí de las últimas previsiones de la Comisión Europea (las del FMI no son cualitativamente diferentes[i]. La lectura del cuadro 1 muestra que la Comisión prevé, en todos los países, una recuperación en V, es decir, una caída en 2020 seguida de un relanzamiento en 2021: –7,7% en 2020 y +6,3% en 2021 en la zona del euro, y –9,4% y +7% en España.

Los datos de 2020 son provisionales e ilustran la magnitud del choque. Pero dado que se trata de crecimiento medio de un año a otro, suponen implícitamente una recuperación enorme a partir del segundo semestre. En el caso de Francia, el gobierno ha basado su último presupuesto sobre una hipótesis de retroceso del PIB del 8% en 2020, pero habida cuenta del descenso ya registrado, esto equivale a postular un crecimiento muy improbable del 35% en el tercer trimestre y del 16% en el cuarto[ii] .

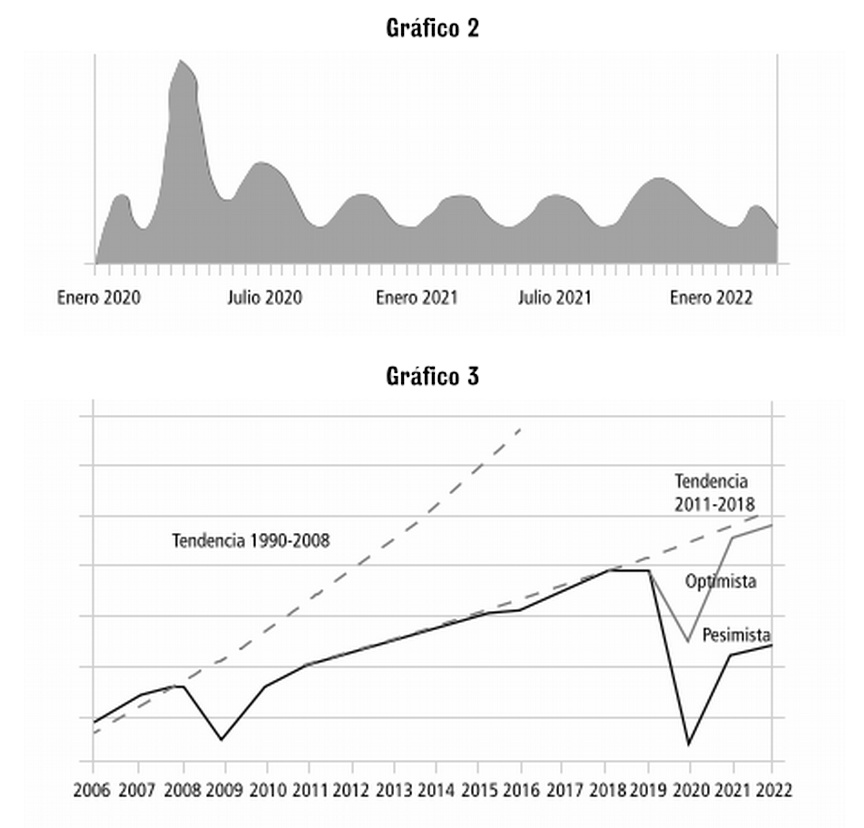

En la intimidad, los economistas están angustiados (o deberían estarlo) ante esta economía del agujero negro[iii] . En todo caso, sus previsiones para 2021 son absolutamente ridículas. En efecto, parten de que el desconfinamiento será total a partir del segundo semestre de 2020. Sin embargo, esto es ignorar una característica fundamental de esta crisis, que combina dos mecanismos: el parón de la economía –una recesión que cabría calificar de normal si no fuera de una violencia excepcional– y una crisis sanitaria que induce un ciclo específico. Dicho de otro modo, la recuperación se verá frenada por factores extraeconómicos que podrían dar lugar a fluctuaciones de tipo ondulatorio. Esta era la hipótesis formulada en una contribución anterior (Husson, 2020 b) y que ha sido corroborada por un estudio reciente [iv] del que hemos extraído el gráfico 2 que ilustra perfectamente la posible trayectoria del número de personas contagiadas en la previsión menos pesimista.

“Todas nuestras previsiones en forma de V las hemos dejado de lado”, reconoce un economista de empresa[v]. O sea, parece descartada una recuperación en V porque el parón de la economía ha sido brutal, mientras que el desconfinamiento será necesariamente progresivo. A esto se añaden factores propiamente económicos que obstaculizan una recuperación rápida.

El confinamiento mundial

La desarticulación de las cadenas de valor mundiales bloqueará duraderamente los intercambios de mercancías. La crisis precedente ya había frenado duraderamente su progresión: a partir de 2011, la tendencia es inferior a la que marcó el periodo de 1990 a 2008, como muestra el gráfico 3. La crisis actual tendrá a corto plazo el mismo efecto, y es la previsión pesimista de la OMC (Organización Mundial del Comercio)[vi] la que parece más verosímil: tampoco esta vez se volverá a la tendencia anterior.

A esto se añaden las repercusiones de la crisis en los países del Sur. Contrariamente a lo que cabía temer, y por fortuna, la pandemia se ha extendido relativamente poco en África, de momento. Pero en un gran número de países del Sur preocupa más el hambre que el virus, porque la crisis reduce la actividad económica y los recursos disponibles[vii]. Además, las cadenas de abastecimiento de alimentos, muy globalizadas, han quedado tan desorganizadas como las demás[viii].

“El choque de la Covid-19 no hace sino sacar a la luz lo que ya era una crisis de la deuda soberana que evoluciona rápidamente en los países en desarrollo”, señala la CNUCYD (Conferencia de las Naciones Unidas sobre Comercio y Desarrollo, o UNCTAD por sus siglas en inglés)[ix]. Estos países ya sufrían el peso aplastante de la deuda: por ejemplo, los países africanos dedicaban más dinero a su devolución que a la sanidad. Con la crisis se ven confrontados con una degradación de su comercio exterior, la caída de los precios (¡el petróleo!) y el reflujo de los capitales internacionales. Es cierto que el FMI ha decidido suspender el reembolso y los intereses de la deuda para este año y el siguiente, y que el Club de París, que agrupa a los principales acreedores, ha aprobado lo mismo para este año con respecto a los países africanos.

Sin embargo, la CNUCYD subraya con razón que esta suspensión “parte de la hipótesis heroica de que el choque de la Covid-19 será de corta duración y de que la normalidad volverá en 2021”. Lanza un llamamiento solemne a la anulación de las deudas porque “la devastación que puede provocar la crisis, si no se adoptan medidas decisivas, sería un motivo suficiente para que la comunidad internacional se orientara por fin a un marco coherente y completo para abordar la deuda soberana insostenible”.

De manera más general, la reconstitución de las cadenas de valor globales se verá igualmente frenada por la voluntad de numerosos gobiernos de ayudar concretamente a sus empresas y favorecer la relocalización de las producciones. Aunque sin duda estos intentos resultarán vanos, ilustran de nuevo la imbricación de las dimensiones sanitaria y económica de la crisis.

La otra deuda: las empresas

El endeudamiento de las empresas ya había alcanzado un nivel elevado de cerca del 110% del PIB en la zona del euro, o sea, más que la deuda pública. El gráfico 4[x] muestra además que la curva aumenta de manera escalonada: cada aumento del endeudamiento (por ejemplo, con la crisis de 2008) viene seguido de un periodo de desendeudamiento. Después, la curva vuelve a ascender, etc. Se puede prolongar fácilmente: la crisis del coronavirus conducirá a un nuevo ascenso del endeudamiento, que llevará a las empresas a tratar de desendeudarse frenando los salarios y la inversión (pero no los dividendos, claro, hay que tener contentos

a los accionistas).

Los obstáculos a una recuperación normal

Entre los obstáculos que dificultan una recuperación rápida, todavía habría que mencionar la deformación de la estructura sectorial de la demanda en detrimento de los bienes industriales, las existencias a las que hay que dar salida y las pérdidas de productividad del trabajo, sin hablar ya del riesgo de reaparición de la austeridad presupuestaria. Nos limitaremos a reproducir aquí la conclusión de una contribución anterior ya citada (Husson, 2020 b):

1. Las empresas, endeudadas y con inciertas salidas de mercado, dudarán en invertir y tratarán de reducir empleos y salarios.

2. Los hogares, empobrecidos o inquietos, reducirán su consumo, favorecerán los ahorros preventivos o pospondrán sus compras de bienes duraderos.

3. Los Estados eventualmente buscarán sanear las finanzas públicas.

4. Las cadenas de valor están desorganizadas y el comercio internacional se ralentizará.

5. Los países emergentes, afectados por las fugas de capitales y la caída de los precios de los productos básicos, contribuirán a la contracción de la economía mundial.

La cuestión del endeudamiento público

El efecto inmediato de la crisis es un aumento espectacular de los déficits públicos y por tanto un aumento de las deudas públicas, debido a las pérdidas de recursos derivadas del descenso de la actividad y al aumento del gasto en apoyo de los hogares y las empresas. Esto ocurre en todos los países de la zona del euro, como muestra el cuadro 2, elaborado por la Comisión Europea[xi].

Estas cifras son evidentemente provisionales, pero permiten calibrar la magnitud del choque. En España, el déficit público debería pasar del 2,8% del PIB en 2019 al 10,1% en 2020. En cuanto a la deuda pública contraída, seguramente pasará del 95,5% del PIB en 2019 al 115,6% en 2020.

Todo se reduce entonces a saber cómo se pagará esta deuda pública. Existen diversos métodos, que podemos enumerar rápidamente: inflación, reestructuración, anulación, monetización, fiscalidad, austeridad.

Históricamente, la inflación ha sido a menudo (en particular después de la Segunda Guerra Mundial) un medio para reducir el peso real del endeudamiento. Tal vez vuelva a utilizarse en los próximos años, pero no es un instrumento que se pueda manipular, y la deflación parece igualmente probable. Además, es un mecanismo ciego que sin duda perjudica a los rentistas, pero que también puede empobrecer a la gente asalariada y a los y las pensionistas.

La austeridad solo puede tener efectos desastrosos para la mayoría de la población, como han demostrado suficientemente las recientes experiencias de Grecia, España o Portugal. Sin embargo, si de momento parece descartada la austeridad presupuestaria, es probable que se imponga la austeridad salarial. Una de las apuestas de la salida de la crisis consistirá en hacerlo todo para impedir que “la financiación de hoy sea la deuda de mañana, y los ajustes estructurales (recortes) de pasado mañana”, para retomar la formulación muy acertada de Daniel Albarracín (2020).

La reestructuración de la deuda consiste en reducir su peso real mediante una negociación con los acreedores. La anulación es, a su vez, una medida unilateral. Volveremos sobre estas opciones más radicales después de haber examinado las que están más presentes en el debate público.

¡Gracias a dios, está el BCE!

La primera propuesta consiste en utilizar el Mecanismo Europeo de Estabilidad (European Stability Mechanism, ESM) creado con motivo de la crisis precedente. Dispone actualmente de 410.000 millones de euros, pero podría emitir nuevas obligaciones en caso de precisar más recursos. Sin embargo, nos volveríamos a encontrar en una situación en que los países que lo soliciten tendrían que aceptar a cambio un protocolo de acuerdo (MoU, Memorandum of Understanding), parecido a los de siniestra memoria que se impusieron en especial a Grecia o a España. Los países deberían someterse en la práctica a las instituciones europeas, que se verían empujadas a reclamar rápidamente medidas de austeridad. Claro que siempre cabría imaginar una condicionalidad menor, pero esta perspectiva se aleja demasiado de la lógica de control que ha permitido la creación de este dispositivo. Además, sin la condicionalidad, los mercados pondrían reparos a suscribir nuevas emisiones del ESM.

La segunda opción consiste en prolongar lo que ya practica el BCE, y que ya es considerable. Después de un paso en falso de Christine Lagarde, su presidenta, al afirmar que el BCE no tenía que preocuparse de las spreads (las diferencias entre los tipos de interés de cada Estado de la zona del euro), se ha optado finalmente por lanzar un programa de recompra de obligaciones de 750.000 millones de euros, el Programa de Compras de Emergencia frente a la Pandemia (Pandemic Emergency Purchase Programme, PEPP). El BCE podrá recomprar títulos de deuda de los Estados miembros en el mercado secundario y no tendrá que atenerse a la regla anterior sobre las proporciones que había que respetar según el peso de cada Estado en el capital del BCE. Además, se han suspendido las reglas previstas por el Pacto de Estabilidad y Crecimiento en materia de déficit y de endeudamiento público.

Se trata en realidad de una ruptura de las reglas, una manera de eludir los tratados europeos. Los jueces del tribunal de Karlsruhe (el Tribunal Constitucional Federal alemán) no se han equivocado al tratar de frenar esta iniciativa del BCE. Esta es la ocasión de rendir al BCE un homenaje ciertamente nada habitual: de momento ha sabido responder mejor, y con mayor rapidez, que durante la crisis anterior: “¡Gracias a dios, existe el BCE!”, como han expresado su alivio los responsables del Ministerio de Finanzas francés[xii].

Coronabonos

La tercera propuesta sería la emisión de coronabonos, retomando la de los eurobonos, que ya se planteó sin éxito con motivo de la crisis anterior. Los títulos de deuda pública se emitirían directamente a nivel europeo. Dicho de otro modo, se trataría de una deuda europea y no ya de una deuda española, francesa, etc. Esta mutualización tendría la ventaja de suprimir las diferencias de tipos de interés entre países y evitar de este modo toda crisis específica de los países más frágiles, como sucedió durante la crisis de las deudas soberanas en Europa. El tipo de interés único se situaría sin duda a mitad de camino entre el de Alemania y los de Italia o España, pero tal vez más cerca del de Alemania si los mercados se sienten amparados por la garantía común.

Esto no quita que esos eurobonos, o coronabonos a la sazón, seguirían estando sometidos al arbitrio de los mercados. Además, si este dispositivo se limitara a las nuevas obligaciones asociadas a la crisis, no suprimiría todos los riesgos. En efecto, los distintos países emiten cada año nuevas obligaciones destinadas a reembolsar las que vencen y es con motivo de esta refinanciación de la deuda cuando los mercados podrían presionar e introducir nuevas diferencias entre países. En fin, el dinero pagado por el BCE cuando recompra títulos de deuda pública en el mercado solo puede alentar un aumento de las compras de activos financieros y por tanto de su precio, y esta es, por cierto, la razón por la que las bolsas, tras una caída vertiginosa, han recuperado cerca de la mitad de lo que habían perdido.

El non-paper español

Una de las propuestas más innovadoras es la que ha presentado tímidamente el gobierno español en forma de non-paper[xiii]. Se crearía un fondo de apoyo, financiado mediante una deuda perpetua europea; debería abarcar del orden de 1,5 billones de euros, lo que equivale a alrededor del 10% del PIB europeo. Se concederían subvenciones, no préstamos, a los Estados miembros, a través del presupuesto de la Unión Europea, en proporción a los perjuicios sufridos por cada uno de ellos (porcentaje de la población afectada, caída del PIB, aumento del paro).

Hay varios aspectos importantes en el plan español. El primero es la propuesta de una deuda perpetua. Como su nombre indica, se trata de una deuda que no se devuelve nunca: solo se pagan los intereses. Cabría imaginar que fuera cada Estado miembro el que emitiera sus propias obligaciones perpetuas (o con vencimiento muy alejado en el tiempo, a 50 o 100 años). Es lo que, dicho sea de paso, propuso sin éxito Yanis Varoufakis, el ministro de Hacienda griego, a comienzos de 2015. El presupuesto de la eurozona, eventualmente ampliado, serviría de garantía. Pero haría falta que los mercados financieros aceptaran suscribir estas emisiones: seguirían teniendo en sus manos la última decisión.

La idea suplementaria del plan español es que esta deuda perpetua se emitiría a nivel europeo y que los intereses se pagarían con cargo a nuevos impuestos establecidos también a escala europea. Para el Financial Times, los méritos de este proyecto son “irrefutables”[xiv]. En primer lugar está a la altura de la crisis. La magnitud del fondo propuesto es, en efecto, del mismo orden que el choque previsto para la actividad económica: el 10% del PIB. Por debajo de esta cota, se trataría de una “respuesta presupuestaria insuficiente a la recesión de la Covid-19”. La segunda gran ventaja de este plan es que permite reducir las divergencias entre países y promover la idea de una armonización fiscal a escala europea.

Y no podemos sino compartir la advertencia del Financial Times: “El único argumento real contra este proyecto es muy simple: hay quienes preferirían que cada gobierno se encargara por sí solo de cubrir las necesidades de sus propios ciudadanos. Pero deberían mostrarse honestos en cuanto a las consecuencias de lo que preconizan. Si la respuesta a la crisis sigue siendo sobre todo nacional, Europa se verá sometida a divergencias económicas todavía más pronunciadas y tal vez de forma permanente. Si se produce esto, será por decisión consciente y no por accidente”. Es cierto que hay pocas posibilidades de que se implemente este plan: basta recordar la disputa entre Estados a propósito del presupuesto europeo, de cuantía casi diez veces menor que la propuesta española.

¿Hacia una anulación discreta?

¿Hay que ir hacia una anulación, total o parcial, de las deudas públicas? Esto se ajustaría, según Alain Minc, a la “lógica intelectual”. El hecho de que este admirador de la globalización feliz y consejero discreto de Macron haga semejantes afirmaciones también es un efecto de la crisis. Sin embargo, puesto que la anulación de las deudas sería una provocación inaceptable para los mercados, Minc se contenta con una propuesta que, después de todo, tiene sentido: “La vía más natural sería que el Banco Central cambiara bonos del Tesoro por títulos de bajo tipo de interés, perpetuos o a 50 o 100 años. La deuda pública quedaría así dividida en dos partes: una deuda privada [que operaría como de costumbre] y una deuda pública, perpetua o con vencimiento a muy largo plazo, que no afectaría a la solvencia del deudor” [xv].

Se ha formulado una propuesta análoga que tiene interés porque vincula la cuestión de la deuda con la lucha contra el calentamiento del planeta. El dispositivo “consistiría en una anulación de las deudas públicas que detenta el BCE, que se condicionaría al compromiso, por parte de los Estados, de invertir sumas equivalentes en sistemas de bajas emisiones de carbono” [xvi]. Habría que sistematizar lo que ya existe, a saber, que después de la implementación de la expansión cuantitativa (quantitative easing), el BCE ha comprado una parte importante de la deuda pública, como se ve en el gráfico 5[xvii]. Y el BCE no tiene ya otras municiones. La alternativa es tal vez, al final, la siguiente: o bien se adopta esta solución racional o se rompe la eurozona.

Que paguen los ricos

No hay que olvidar que el aumento de las deudas públicas, antes de la crisis, era en parte consecuencia de una autorreducción de los ingresos fiscales de los Estados. Hay que inspirarse también en este principio para plantear la gestión de los déficits asociados a la crisis. Es la ocasión de revertir décadas de contrarreformas fiscales reintroduciendo en el nivel necesario la imposición del capital, de los beneficios y de los dividendos de las grandes empresas y de las rentas altas. Las circunstancias reclaman una reforma fiscal duradera que permita absorber el impacto de la crisis y acompañar una alternativa social y ecológica. Lo ideal sería evidentemente realizar esta reforma a escala europea, a fin de evitar fugas de capitales y un dumping fiscal. Por mucho que esto puede estar fuera del alcance, hay que afirmar la necesidad y el derecho de cada Estado de emprender tales reformas y de batallar al mismo tiempo porque se extienda al mayor número posible de países. Sin duda es útil sacar adelante una medida ejemplar como el restablecimiento del ISF (impuesto sobre la fortuna) en Francia, o la instauración de una tasa Covid, cuya formulación actual, sin embargo, es limitada, en la medida en que se trata de un impuesto excepcional y propuesto directamente en el plano europeo (Urbán, 2020; Moreno y Garí, 2020).

La insumisión frente a los mercados

La cuestión de las deudas revela muy bien los desafíos que afronta Europa. Tras los debates sumamente técnicos se esconden cuestiones eminentemente políticas. La primera es la que plantea el principio de mutualización, cualquiera que sea su forma instrumental. La alternativa es la siguiente: o bien cada país se las arregla solo ante sus problemas, o bien se procede a un grado más de integración con ocasión de esta crisis, lo que a todas luces sería la solución racional frente a una pandemia que no conoce fronteras. Ahora bien, existe el riesgo de que no se recorra esta etapa y asistamos a un repliegue sobre los supuestos intereses nacionales, sustentado por orientaciones políticas de tipo soberanista. Por otro lado, esto comportaría una creciente divergencia entre los países de la Unión Europea, con tendencia a una vasallización de los países del Sur (a imagen y semejanza de Grecia), que a su vez podría llevar al estallido de la eurozona, del que cabe suponer que sería un desastre para todos.

El segundo reto es la relación con los mercados, es decir, las potencias financieras y económicas. Toda la construcción europea se hizo de acuerdo con el principio de la sumisión a dichos mercados, a los que hay que tranquilizar constantemente, sobre todo en la gestión de la deuda pública y en materia fiscal. La crisis ha llevado al BCE a sustraerse, al menos parcialmente, de esta sumisión, pero existe el riesgo de que esta infracción no sea más que temporal. Al menos la crisis sanitaria plantea en términos muy concretos esta cuestión fundamental: un Estado debe poder aplicar las políticas públicas que considera adecuadas para producir bienes comunes como la salud, sin tener que rendir cuentas a intereses privados representados por los mercados.

Finalmente, la condicionalidad debería ser una exigencia fundamental. En el momento álgido de la crisis, los gobiernos apoyan a los hogares y las empresas, cosa que evidentemente es útil. Sin embargo, las ayudas a las empresas deberían estar sujetas al menos a ciertas condiciones, como por ejemplo en el caso de los 7.000 millones de euros que el gobierno francés se dispone a entregar a Air France. Más que tratar de retornar a la situación anterior, sería mejor reestructurar toda una serie de sectores, una vez nacionalizados.

Las orientaciones más favorables para el bienestar de los pueblos chocarán también con los dogmas de la economía dominante y los llamamientos al esfuerzo y las restricciones. Sin embargo, tras estos dogmas se perfilan, como siempre, los intereses de los acaudalados, cuyo egoísmo y codicia pueden combinarse con la invocación de los intereses nacionales. Por eso es imposible hacer previsiones económicas en periodos de tormenta social. Por eso también la salida de la crisis será motivo de confrontaciones sociales y políticas.

Michel Husson es economista y militante de la izquierda radical. Es autor, entre otras obras, de El capitalismo en diez lecciones. Breve curso ilustrado de economía heterodoxa, La Oveja Roja y viento sur, 2013

Traducción: viento sur

____________________________________

[i] Comisión Europea, Forecast, mayo de 2020, https://bit.ly/3cpbbwj; FMI, The Great Lockdown, World Economic Outlook, abril de 2020, https://bit.ly/3aXeSrq

[ii] Eric Heyer, Une croissance de –8 % en 2020 est-elle encore possible?, OFCE, 5 de mayo de 2020, https://bit.ly/35T0iQS

[iii] WTO, “Trade set to plunge as COVID-19 pandemic upends global economy”, 8 de abril de 2020, https://bit.ly/3fGDdFB Marie Charrel, “Face à la crise, les économistes angoissés par l’économie du trou noir”, Le Monde,14 de mayo de 2020, https://bit.ly/3dQbQa6

[iv] Kristine A. Moore et al., “The Future of the COVID-19 Pandemic: Lessons Learned from Pandemic Influenza”, CIDRAP, 30 de abril de 2020, https://bit.ly/2WGLH6I

[v] Citado por Paul Hannon y Saabira Chaudhuri, “Why the Economic Recovery Will Be More of a Swoosh Than V-Shaped”, The Wall Street Journal, 11 de mayo de 2020, https://bit.ly/2Azc33v

[vi] WTO, “Trade set to plunge as COVID-19 pandemic upends global economy”, 8 de abril de 2020, https://bit.ly/3fGDdFB

[vii] Paul Anthem, “Le nombre de personnes souffrant de la faim dans le monde risque de doubler en 2020”, World Food Progam, 22 de abril de 2020, https://bit.ly/3dJxkWu; Mathilde Gérard, “Après la pandémie, une grave crise alimentaire menace au Nord comme au Sud”, Le Monde, 12 de mayo de 2020, https://bit.ly/2yPWRhC

[viii] “The global food supply chain is passing a severe test”, The Economist, 9 de mayo de 2020, https://bit.ly/360cmjg

[ix] UNCTAD, “From the Great Lockdown to the Great Meltdown: Developing Country Debt in the Time of Covid-19”, abril 2020, https://bit.ly/3fKX1Yn

[x] Patrick Artus, “Comment corriger, compenser, la hausse de l’endettement des entreprises de la zone euro?”, 13 de mayo de 2020, https://bit.ly/3cuRLpO

[xi] Comisión Europea, Forecast Spring 2020, https://bit.ly/3cpbbwj

[xii] Raphaël Legendre, “Dette des Etats: le contre la montre a comencé”, L’Opinion, 30 de abril de 2020, https://bit.ly/3fkE5zB

[xiii] Spain’s non-paper on a European recovery strategy, April 19, 2020, https://bit.ly/3dROr8f. Un non-paper es un documento que propone puntos a debatir, pero que no ha sido asumido oficialmente por el expedidor.

[xiv] Martin Sandbu, “The merits of Spain’s proposed recovery fund are irrefutable”, The Financial Times, 21 de abril de 2020, https://bit.ly/2A84b8E

[xv] Alain Minc, “Pour une dette publique à perpétuité”, Les Echos, 16 de abril de 2020, https://bit.ly/2SR758d

[xvi] Laurence Scialom y Baptiste Bridonneau, “Crise économique et écologique: osons des décisions de rupture”, Terra Nova, 2 de abril de 2020, https://bit.ly/2Z1sgZt

[xvii] Fuente: Patrick Artus, L’arrêt de la Cour de Karlsruhe révèle l’ambiguïté du comportement de la BCE, 13 de mayo 2020, https://bit.ly/3cxuyTV

Referencias

Albarracín, Daniel (2020) “¿Del plan Marshall soñado a la farsa de los Pactos de la Moncloa?”, viento sur, 23 de abril, https://tinyurl.com/y8kpk46d

Husson, Michel (2020 a) “Neoliberalismo contaminado”, disponible en https://www.vientosur.info/spip.php?article15793

(2020 b) “Repunte o caída”, 2 de abril, disponible en https://www.vientosur.info/spip.php?article15936

Moreno, Julián y Garí, Manolo (2020) “No tropezar nuevamente con la misma piedra”, disponible en https://www.vientosur.info/spip.php?article15941

Urbán, Miguel (2020) “Por una tasa europea Covid-19 a multimillonarios y multinacionales”, eldiario.es, 27 de abril, https://bit.ly/2STEQWB